Τι είναι οι τεχνικές προϋπολογισμού κεφαλαίου;

Η τεχνική προϋπολογισμού κεφαλαίου είναι η διαδικασία της εταιρείας να αναλύει την απόφαση επένδυσης / έργων λαμβάνοντας υπόψη την επένδυση που πρέπει να πραγματοποιηθεί και τις δαπάνες που θα πραγματοποιηθούν και τη μεγιστοποίηση του κέρδους λαμβάνοντας υπόψη ακόλουθους παράγοντες όπως η διαθεσιμότητα κεφαλαίων, η οικονομική αξία του έργου, η φορολογία , απόδοση κεφαλαίου και λογιστικές μέθοδοι.

Λίστα των κορυφαίων 5 τεχνικών προϋπολογισμού κεφαλαίου (με παραδείγματα)

- Δείκτης κερδοφορίας

- Περίοδος αποπληρωμής

- Καθαρή παρούσα αξία

- Εσωτερικός ρυθμός απόδοσης

- Τροποποιημένο ποσοστό απόδοσης

Ας το συζητήσουμε λεπτομερώς αυτό μαζί με παραδείγματα -

# 1 - Δείκτης κερδοφορίας

Ο δείκτης κερδοφορίας είναι μία από τις βασικές τεχνικές και σηματοδοτεί μια σχέση μεταξύ της επένδυσης του έργου και της απόδοσης του έργου.

Ο τύπος του δείκτη κερδοφορίας δίνεται από: -

Δείκτης κερδοφορίας = PV των μελλοντικών ταμειακών ροών / PV της αρχικής επένδυσηςΌπου η PV είναι η παρούσα τιμή.

Χρησιμοποιείται κυρίως για την κατάταξη έργων. Ανάλογα με την κατάταξη του έργου, επιλέγεται ένα κατάλληλο έργο για επένδυση.

# 2 - Περίοδος αποπληρωμής

Αυτή η μέθοδος προϋπολογισμού κεφαλαίου βοηθά στην εύρεση ενός κερδοφόρου έργου. Η περίοδος αποπληρωμής υπολογίζεται διαιρώντας την αρχική επένδυση με τις ετήσιες ταμιακές ροές. Αλλά το κύριο μειονέκτημα είναι ότι αγνοεί τη χρονική αξία του χρήματος. Με τη χρονική αξία των χρημάτων, εννοούμε ότι τα χρήματα είναι περισσότερο σήμερα από το ίδιο ποσό στο μέλλον. Αν λοιπόν επιστρέψουμε αύριο σε έναν επενδυτή, αυτό περιλαμβάνει ένα κόστος ευκαιρίας. Όπως ήδη αναφέρθηκε, η περίοδος αποπληρωμής αγνοεί τη χρονική αξία του χρήματος.

Υπολογίζεται από πόσα χρόνια απαιτείται για την ανάκτηση του ποσού της πραγματοποιηθείσας επένδυσης. Οι μικρότερες αποδόσεις είναι πιο ελκυστικές από τις πιο εκτεταμένες περιόδους αποπληρωμής. Ας υπολογίσουμε την περίοδο αποπληρωμής για την παρακάτω επένδυση: -

Παράδειγμα

Για παράδειγμα, υπάρχει μια αρχική επένδυση ₹ 1000 σε ένα έργο και δημιουργεί ταμειακή ροή 300 for για τα επόμενα πέντε χρόνια.

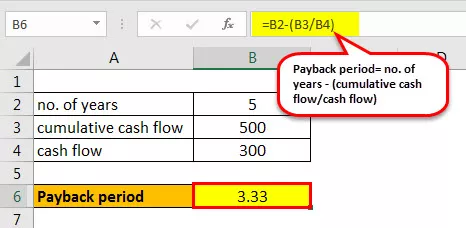

Επομένως, η περίοδος αποπληρωμής υπολογίζεται ως εξής:

- Περίοδος αποπληρωμής = όχι. ετών - (αθροιστικές ταμειακές ροές / ταμειακές ροές)

- Περίοδος αποπληρωμής = 5- (500/300)

- = 3,33 έτη

Ως εκ τούτου, θα χρειαστούν 3,33 χρόνια για την ανάκτηση της επένδυσης.

# 3 - Καθαρή παρούσα αξία

Η καθαρή παρούσα αξία είναι η διαφορά μεταξύ της παρούσας αξίας των εισερχόμενων ταμειακών ροών και της εξερχόμενης ταμειακής ροής για συγκεκριμένο χρόνο Χρησιμοποιείται για την ανάλυση της κερδοφορίας ενός έργου.

Ο τύπος για τον υπολογισμό του NPV έχει ως εξής: -

NPV = (Ταμειακές ροές / (1 + i) n ) - Αρχική επένδυσηΕδώ είναι το προεξοφλητικό επιτόκιο και το n είναι ο αριθμός ετών.

Παράδειγμα

Ας δούμε ένα παράδειγμα για να το συζητήσουμε.

Ας υποθέσουμε ότι το προεξοφλητικό επιτόκιο είναι 10%

- NPV = -1000 + 200 / (1 + 0,1) 1 + 300 / (1 + 0,1) 2 + 400 / (1 + 0,1) 3 + 600 / (1 + 0,1) 4 + 700 / (1+ 0.1) 5

- = 574.731

Μπορούμε επίσης να τον υπολογίσουμε με βασικούς τύπους excel.

Υπάρχει ένας ενσωματωμένος τύπος excel του "NPV" που μπορεί να χρησιμοποιηθεί. Το προεξοφλητικό επιτόκιο και η σειρά των ταμειακών ροών από το 1ο έτος έως το τελευταίο έτος θεωρούνται επιχειρήματα. Δεν πρέπει να συμπεριλάβουμε τη μηδενική ταμειακή ροή έτους στον τύπο. Θα πρέπει αργότερα να το αφαιρέσουμε.

- = NPV (προεξοφλητικό επιτόκιο, ταμειακές ροές 1ου έτους: ταμειακές ροές 5 ου έτους) + (-Αρχικές επενδύσεις)

- = NPV (10%, 200: 700) - 1000

- = 574.731

Καθώς το NPV είναι θετικό, συνιστάται να προχωρήσετε στο έργο. Όμως όχι μόνο το NPV αλλά και το IRR χρησιμοποιείται επίσης για τον προσδιορισμό της κερδοφορίας του έργου.

# 4 - Εσωτερικός ρυθμός απόδοσης

Ο εσωτερικός ρυθμός απόδοσης συγκαταλέγεται επίσης στις κορυφαίες τεχνικές που χρησιμοποιούνται για να προσδιοριστεί εάν η επιχείρηση πρέπει να αναλάβει την επένδυση ή όχι. Χρησιμοποιείται μαζί με το NPV για τον προσδιορισμό της κερδοφορίας του έργου.

Το IRR είναι το προεξοφλητικό επιτόκιο όταν όλο το NPV όλων των ταμειακών ροών είναι μηδέν.

NPV = (Ταμειακές ροές / (1 + i) n ) - Αρχική επένδυση = 0Εδώ πρέπει να βρούμε το «i» που είναι το προεξοφλητικό επιτόκιο .

Παράδειγμα

Τώρα θα συζητήσουμε ένα παράδειγμα για την καλύτερη κατανόηση του εσωτερικού ποσοστού απόδοσης.

Κατά τον υπολογισμό, πρέπει να μάθουμε τον ρυθμό με τον οποίο το NPV είναι μηδέν. Αυτό γίνεται συνήθως με λάθος και δοκιμαστική μέθοδο, διαφορετικά μπορούμε να χρησιμοποιήσουμε το excel για το ίδιο.

Ας υποθέσουμε ότι το προεξοφλητικό επιτόκιο είναι 10%.

Το NPV με έκπτωση 10% ανέρχεται σε 574,730 ₹.

Επομένως, πρέπει να αυξήσουμε το ποσοστό έκπτωσης για να κάνουμε το NPV ως 0.

Αν λοιπόν αυξήσουμε το προεξοφλητικό επιτόκιο στο 26,22%, το NPV είναι 0,5, που είναι σχεδόν μηδέν.

Υπάρχει ένας ενσωματωμένος τύπος excel του "IRR", ο οποίος μπορεί να χρησιμοποιηθεί. Η σειρά των ταμειακών ροών θεωρείται ως επιχειρήματα.

- = IRR (Ταμειακές ροές από 0 έως 5 ο έτος)

- = 26%

Επομένως και με τους δύο τρόπους, έχουμε το 26% ως το εσωτερικό ποσοστό απόδοσης.

# 5 - Τροποποιημένο εσωτερικό ποσοστό απόδοσης

Το κύριο μειονέκτημα του εσωτερικού ποσοστού απόδοσης που υποθέτει ότι το ποσό θα επανεπενδυθεί στο ίδιο το IRR, κάτι που δεν ισχύει. Το MIRR λύνει αυτό το πρόβλημα και αντικατοπτρίζει την αποδοτικότητα με πιο ακριβή τρόπο.

Ο τύπος έχει ως εξής: -

MIRR = (FV (Θετικές ταμειακές ροές * Κόστος κεφαλαίου) / PV (Αρχικές δαπάνες * Κόστος χρηματοδότησης)) 1 / n −1Που,

- N = ο αριθμός των περιόδων

- FVCF = η μελλοντική αξία των θετικών ταμειακών ροών στο κόστος του κεφαλαίου

- PVCF = η παρούσα αξία των αρνητικών ταμειακών ροών στο κόστος χρηματοδότησης της εταιρείας.

Παράδειγμα

Μπορούμε να υπολογίσουμε το MIRR για το παρακάτω παράδειγμα:

Ας υποθέσουμε ότι το κόστος κεφαλαίου είναι 12%. Στο MIRR, πρέπει να λάβουμε υπόψη το επανεπενδυθέν ποσοστό, το οποίο υποθέτουμε ως 14%. Στο Excel, μπορούμε να υπολογίσουμε ως τους παρακάτω τύπους

- MIRR = (ταμειακές ροές από το χρόνο 0 έως 4 ου έτους, το κόστος του ποσοστού του κεφαλαίου, ποσοστό επανεπένδυσης)

- MIRR = (-1000: 600, 12%, 14%)

- MIRR = 22%

Ένα MIRR στο excel είναι μια καλύτερη εκτίμηση από ένα εσωτερικό ποσοστό απόδοσης.

συμπέρασμα

Επομένως, οι μέθοδοι προϋπολογισμού κεφαλαίου μας βοηθούν να αποφασίσουμε την αποδοτικότητα των επενδύσεων που πρέπει να γίνουν σε μια επιχείρηση. Υπάρχουν διαφορετικές τεχνικές για να αποφασιστεί η απόδοση της επένδυσης.